Hoy, en el blog de la inmobiliaria House Hunting, tenemos el honor de ceder este espacio a VUT Asesores, para que arroje luz sobre un tema de rabiosa actualidad, como es el de los alquileres turísticos, de temporada y el modelo 179.

El modelo 179 aparece en la “Declaración informativa trimestral de la cesión de uso de viviendas con fines turísticos” creado por la Orden HFP/554/2018 de 24 de mayo del 2018 y publicado en el BOE del miércoles 30 de mayo del 2018. Desde su entrada en vigor, al día siguiente de su publicación, están obligadas a presentar el modelo las personas físicas y jurídicas que intermedien entre cedentes y cesionarios del uso de viviendas con usos turísticos.

Las preguntas más habituales las puedes consultar en la información del modelo 179 de la agencia tributaria donde informa que “Se consideran intermediarios a efectos de la obligación de presentar el modelo 179 las personas y entidades que presten el servicio de intermediación entre los cedentes y cesionarios del uso de viviendas con fines turísticos, ya sea a título oneroso o gratuito” y más concretamente finaliza informando que son intermediarios “no sólo los intermediarios digitales (especialmente plataformas colaborativas), sino cualquier otro (intermediarios analógicos o tradicionales) cuya actividad en la operación haya consistido en la efectiva confluencia entre oferta y demanda ”.

El plazo de presentación del modelo 179 es trimestral y debe realizarse el último día del mes natural siguiente a la finalización del trimestre. La obligación de entrega para el 2018 se amplía hasta el 31 de enero del 2019 y en este año se admite un archivo único con toda la información.

Sin entrar en todo lo extenso de la norma, queremos destacar que:

1). Se obliga a entregar información a todo aquel que medie en esta actividad, desde Airbnb y Booking hasta Wimdu o Homeaway, y todo aquel que no siendo propiedad ejerza labores de “intermediario”.

2). La descripción de intermediario deja dudas razonables sobre si un “channel manager” es intermediario a efectos de la Agencia Tributaria y por tanto si deben también cumplir con dicho requerimiento. De haber una consulta a este efecto, y si usted se anuncia en Airbnb y Booking y utilizase Kigo como channel Manager, le ocurriría que Hacienda recibiría la información desde Kigo, y en paralelo desde Airbnb y de Booking cumpliendo esta ecuación “Facturación Kigo = Facturación Booking + Facturación airbnb”.

3). Las agencias inmobiliarias que ponga en conexión oferta y demanda se consideran siempre “intermediarios”.

4). Las personas físicas que pongan en conexión oferta y demanda se consideran siempre “intermediarios”.

5). La persona física o jurídica que sea propiedad de un alojamiento en explotación turística mediante arriendo a una entidad o a una persona física que lo explote como extrahotelero y contrate su ocupación con operadores y además asuma los riesgos de explotación está desarrollando la actividad de “Alquiler de locales industriales y otros alquileres NCOP (861.2 de la sección 1ª del IAE)“.

El Criterio ampliado de Hacienda en el negocio de temporada

La AEAT dice en una de sus páginas web aclaratorias en la que resumen toda la normativa tributaria que regulan los apartamentos que tienen obligación de informar: ”Los intermediarios de estas operaciones informarán a la AEAT a partir del ejercicio 2018 de cada una de las cesiones de inmuebles con fines turísticos situadas en territorio español. Se incluyen las cesiones de viviendas turísticas (art. 5.e) de la LAU y el alquiler de temporada” (art. 3 de dicha Ley). Este párrafo puede implicar que todo el sector de alquiler de temporada regulado por la LAU quede sujeto a esta obligación informativa.

Esta es una interpretación extensiva que no puede ser descartada y que, de confirmarse la obligación será extensible a mediadores, autónomos, y agencias inmobiliarias de todo tipo y condición y para todo tipo de contrato que no sea de “vivienda permanente” y realicen “contratos de temporada”.

En VUT Asesores, consideramos que esta interpretación de la agencia tributaria es una interpretación muy expansiva de la obligación real de entrega del modelo 179 y que existen argumentos sobrados para negar esta interpretación.

Entre ellos:

1). El mismo título de la Orden del Ministerio de Hacienda es claro y taxativo: «Declaración Informativa Trimestral de la Cesión de Uso de Viviendas con Fines Turísticos”, lo que dejaría fuera los contratos de temporada.

2). La definición de «apartamento turístico» tanto en la LAU como en la Regulación Sectorial de la Comunidad de Madrid (Decreto 2014) se compone de dos requisitos: El primero, que se comercialice mediante canales de oferta turística (aún cuando con el último Decreto-Ley 21/2018, de 14 de diciembre, se ha ampliado a «cualquier otro modo de comercialización o promoción». El segundo, que el arrendamiento esté sujeto a un régimen específico “Normativa Sectorial Turística”.

3). El Artículo 5 de la LAU establece que arrendamientos están excluidos de dicha Ley y, entre otros, el apartado e) se refiere a todos aquellos arrendamientos sometidos a un régimen específico (Normativa Sectorial Turística) esto es, los alquileres turísticos.

4). El Arrendamiento de Temporada (con las peculiaridades que legalmente han de tener este tipo de contratos), está sujeto al ámbito de la LAU, específicamente bajo la forma de «arrendamiento para uso distinto del de vivienda» (Artículo 3.2).

5). El Modelo 179 no puede ir más allá en cuanto a las obligaciones de declaración que la Orden del Ministerio de Hacienda impone de la vivienda con fines turísticos y para concluir esto basta con leer el párrafo literal que se contiene en dicha Orden, en su “Exposición de Motivos” que han dado lugar a dictar la misma.

6). La nueva obligación de información, como dispone el Preámbulo del mencionado Real Decreto 1070/2017, se establece con fines de prevención del fraude fiscal para las personas o entidades, en particular, las denominadas «plataformas colaborativas», que intermedien en la cesión de uso de viviendas con fines turísticos.

7). Quedan excluidos de este concepto, y por tanto, no deben presentar el nuevo modelo de declaración informativa, respecto del arrendamiento o subarrendamiento de viviendas tal y como se definen en la Ley 29/1994, de 24 de noviembre, de Arrendamientos Urbanos:

Conclusión

Dado que el arrendamiento de temporada está sujeto a la LAU (Artículo 3.2, «Arrendamiento para uso distinto del de Vivienda»), estos están excluidos del Modelo 179.

Para las viviendas de uso turístico existen otros riesgos y situaciones a conocer que son diferentes al de la Agencia Tributaria pero que también pueden tener su origen en la información obtenida por ésta.

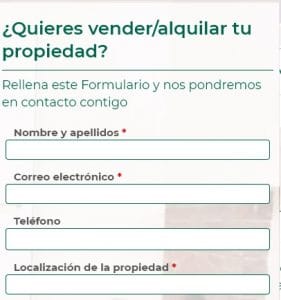

En la inmobiliaria House hunting, vendemos tu casa en menos de 3 meses y la alquilamos en un tiempo inferior a 30 días

¿Por qué en House Hunting somos capaces de vender tu casa en menos de 3 meses y de alquilarla en un tiempo inferior a 30 días?

- Porque Househunting.es recibe más de medio millón de visitas al año.

- Porque tenemos más de 6.000 clientes registrados con interés en comprar tu propiedad.

- Porque trabajamos con cientos de agentes inmobiliarios en todo el mundo.

- Porque pertenecemos a una MLS.

- Porque contamos con oficinas en el barrio de Salamanca, Chamberí y Retiro.

- Porque somos especialistas en Home Staging, en decorar tu vivienda de tal modo que aumente su valor y la puedas vender al mejor precio.

- Porque realizamos fotografías de tu vivienda de la mejor calidad y de forma gratuita. Nosotros asumimos los costes.

- Porque invertimos mucho dinero en promocionar tu vivienda en los portales inmobiliarios de mayor prestigio.

También, somos expertos en Home Staging, puesta a punto y decoración